En esta noticia

La pandemia produjo efectos monetarios todavía inexplorados, aunque se sienten con fuerza en el sistema financiero.

Uno de ellos es una especie de pesadilla para los bancos: qué hacer con los billetes que deben salir de circulación. Entre ellos, algunos como los de $5 que ya quedaron definitivamente fuera y no tienen valor. Pero hay otros que por rotura o desgaste los bancos deben rescatar y enviar al BCRA para su proceso de destrucción.

Para esta nota, El Cronista consultó más de media docena de bancos públicos y privados, y todos respondieron off the record. Sensibilidad extrema.

Desde marzo de 2020 no solo debieron lidiar con las montañas de efectivo, mayormente de baja denominación, que ocupan grandes volúmenes físicos en las bóvedas, sucursales o depósitos de empresas de manejo de efectivo, sino también con los que retenían de sus clientes y no podían destruir. Ninguno les dejaba plata.

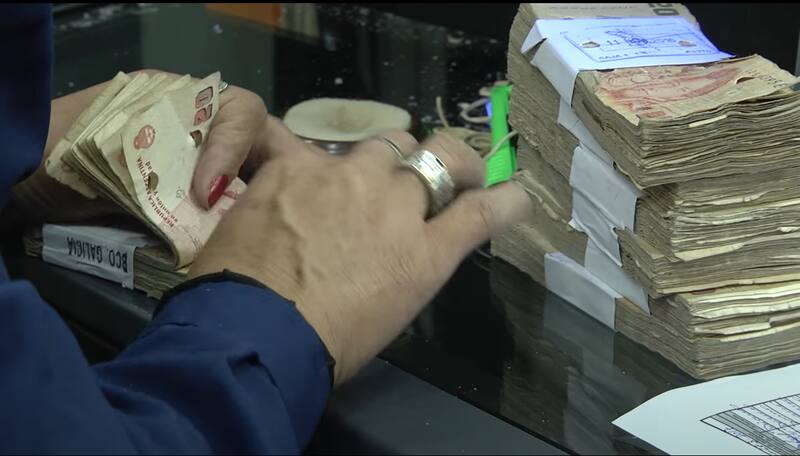

En el Banco Central reconocen que el proceso de destrucción es engorroso e insume la participación de muchos empleados. Se ejecuta con máquinas destructoras, que arrojan como producto final unos panes de billetes triturados. Pero antes de eso, los billetes deben ser contados.

Y dado el grado de deterioro, en muchos casos las máquinas contadoras no los admiten, y se requiere hacerlo a mano.

El caso es que en la pandemia, tanto por el aislamiento obligatorio que llevó a que muy poca gente trabajara presencialmente en el Central como por las condiciones "antihigiénicas" de la tarea, se suspendió la destrucción de billetes.

Pero los bancos se quedaron con los papeles en guarda.

Recién en septiembre pasado comenzaron a aparecer respuestas a los planteos de los bancos. Mientras tanto, no solo debieron lidiar con las montañas de efectivo puestos en circulación que ocupan volumen físico en las bóvedas, sucursales o depósitos de empresas de manejo de efectivo.

En este video del año 2017 el propio Banco Central explicaba el proceso, a partir de la incorporación de tecnología para desarrollar el proceso.

Sin renta

Tanto el efectivo circulante pero en depósito por cuenta del Central como los destinados a destrucción, durante más de un año y medio, los largos meses de lo peor de la cuarentena, no tenían aplicación alguna. Y no podían destruirse.

Entidades privadas de alcance nacional podían tener miles de millones de pesos en billetes de $ 5, $10, $ 50 y $ 100 en las cuentas de los bancos que durante más de un año no rendían ningún interés.

Cada $ 1000 millones, por caso, con la tasa de referencia al 38%, se trataron de pérdidas de nada menos que $ 380 millones que se dejaron de percibir.

Una entidad privada líder del sistema acumula entre billetes por cuenta y orden del BCRA y los destinados a destrucción, que no rendían ninguna renta, unos $ 9000 millones.

Cada $ 1000 millones, por caso, con la tasa de referencia al 38%, se trataron de pérdidas de nada menos que $ 380 millones que se dejaron de percibir.

Por el momento, la autoridad monetaria no restableció la destrucción pero sí está, paulatinamente, aceptando remesas.

Según indican en los bancos, a algunas entidades se les habría habilitado la posibilidad de contabilizarlo "en custodia", y contra esa anotación aplicarlos para colocar pases o en la cuenta corriente en el Central.

¿Qué fue lo que evitó que el problema no haya escalado a mayores?

Dos cuestiones a destacar: la menor circulación de billetes producto del aislamiento del COVID y el auge de los sistemas de pagos electrónicos, que también redujeron la velocidad de uso de los billetes.